WEB UNIVERSITY 高いだけが全てじゃない?不動産投資の様々な利回りの考え方 2020.03.03

今回は、不動産投資の利回りについて学びます。利回りと一言で言っても、実はいろいろな種類があり、また、利回りが高ければいいというわけでもないようです。奥が深そうな不動産投資の利回りの世界…。それぞれの用語の意味や考え方などを分かりやすくお伝えします!

\ 本日の講義内容はこちら… /

-不動産投資の判断基準(株式と不動産投資の違い)

-表面利回りは家賃収入と物件価格のシンプルな利回りの考え方

-実質利回りはどこまでを厳密に計算に入れるかがポイント

-不動産投資でどの程度の利回りが欲しい?期待利回りの考え方

-期待利回りの差は不動産投資のリスクの差

-期待利回り下落すると物件価格は上昇?逆算の考え方で納得!

-利回りだけで判断するのは危険!数字とシビアに向き合おう

不動産投資の判断基準(株式と不動産投資の違い)

投資の判断基準と言えば、基本的には「利回り」と「値上がりへの期待」です。

「値上がりへの期待」は、時期を見計らって買ったときよりも高く売り、その差額が確定利益となる、つまり、キャピタルゲインをいかに狙えるかにフォーカスする考え方です。

一方、「利回り」は投資商品(株式・不動産など)が生み出す収益にフォーカスします。株式においては配当がこれにあたり、不動産投資においては、賃料がこれにあたります。利回りは、資産が生み出す年間の金額÷投資金額で計算されます。株式における配当は一口あたりの配当金額×株数であるので、それを購入金額で割れば、配当利回りが出てきます。

それでは、不動産投資においてはどうでしょう。購入したマンションを5年間所有して、転売して利益を出すというような現物投資は、今の日本ではほぼ不可能だと言えます。

買い叩いて格安でビルを買い、転売するプロなら可能かもしれませんが、一般の不動産投資家には難しいのが現状。よって、不動産投資においては「値上がりへの期待」よりも「利回り」が重視されます。

この利回りは、不動産の購入に要した費用と、そこから得られる賃料収入との関係で表され、主に「表面利回り」と「実質利回り」の二つの利回り指標があります。

表面利回りは家賃収入と物件価格のシンプルな利回りの考え方

表面利回りとは、単純に賃料を投資した額で割ったもので、賃料を12倍(12カ月分)し、購入金額(投資金額)で割るという計算式で算出します。

不動産投資物件のポータルサイトに載っているのは一般的にはこの表面利回りです。

ただ、この場合、単純に賃料を12倍(12か月)しているので、この式は一年間を通じて満室想定ということになります。

年間平均約5%程度の空室が見込まれる場合は(2年ごとに1か月の空室想定がこれにあたる)、賃料×12か月の数字に95%を掛けて、それを購入金額で割るという計算が必要となります。

また、年数が経てば当然空室可能性や賃料下落可能性が高まるので、注意が必要となります。さらに、必要経費などは考慮されていません。

これらを含めた利回りの考え方が次の実質利回りです。

実質利回りはどこまでを厳密に計算に入れるかがポイント

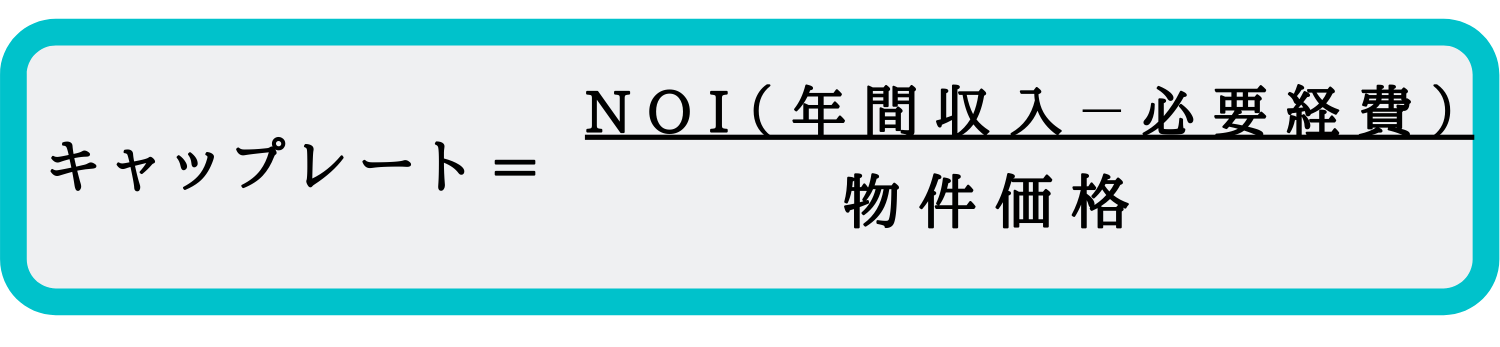

次に、実質利回りですが、不動産投資ではNet Operating Income と表現される考え方があります。これらの頭文字をとってNOIと呼びますが、賃料収入から必要な経費を引いたもの、それがNOIです。

そして、このNOIを投資金額(購入金額)で割ったものが実質利回りで、一般的には、実質利回りが収益力を見定める基軸となっています。

また、実質利回りの利回りは、経費(支出)をどこまで含めるかによって変わってきます。管理費や修繕積立費、ローン金利、保険、税金など、できる限りかかる費用を見込んでおくことで、よりシビアな収益力を判断することが出来ます。

さらに、収入においても、適切に見込まなければなりません。不動産投資における収入は、家賃(+敷金、礼金など)が主なものです。一棟アパートなら駐車場代も加わるかもしれません。さらに、経営計画の中の収入計画を立てる際には、先に述べたように常に満室ということはないため「空室率」を読むことや、経年に伴う「賃料の下落」の見込みを盛り込まなければなりません。

どれくらいの実質利回りを見込むべきかについては、立地やオーナーとしてのニーズ、その時々の投資環境などにより異なりますが、参考値的には5%~10%程度見込めるとよいでしょう。

不動産投資でどの程度の利回りが欲しい?期待利回りの考え方

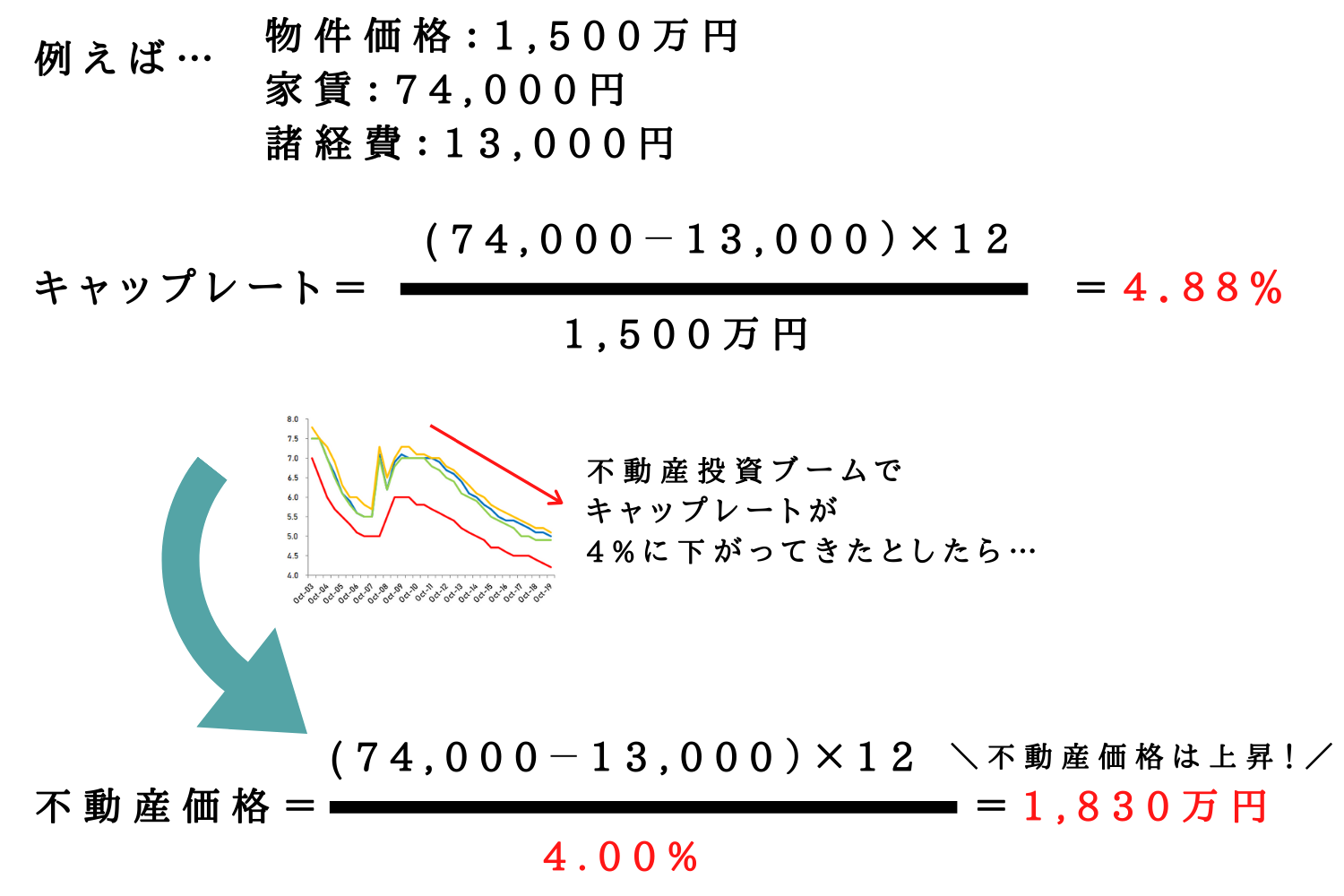

不動産投資でキャップレート(Capitalization Rate)という言葉がよく使われます。キャップレートとは、不動産投資の指標の一つで、期待利回り、還元利回りを指します。この指数は、不動産投資をしようとしている人がどれくらいの利回りを期待しているかが分かるものです。期待利回りは不動産から生み出されるNOIを物件価格で割った割合で、計算式は以下の通りです。

キャップレートはエリアや投資不動産の種類(オフィスビル、ワンルームマンション、ファミリーマンション、商業施設など)によって変わってきます。キャップレートが高ければ高いほど良さそうですが、実際はそうでもないようです。

いったいどのような考え方なのでしょうか。

期待利回りの差は不動産投資のリスクの差

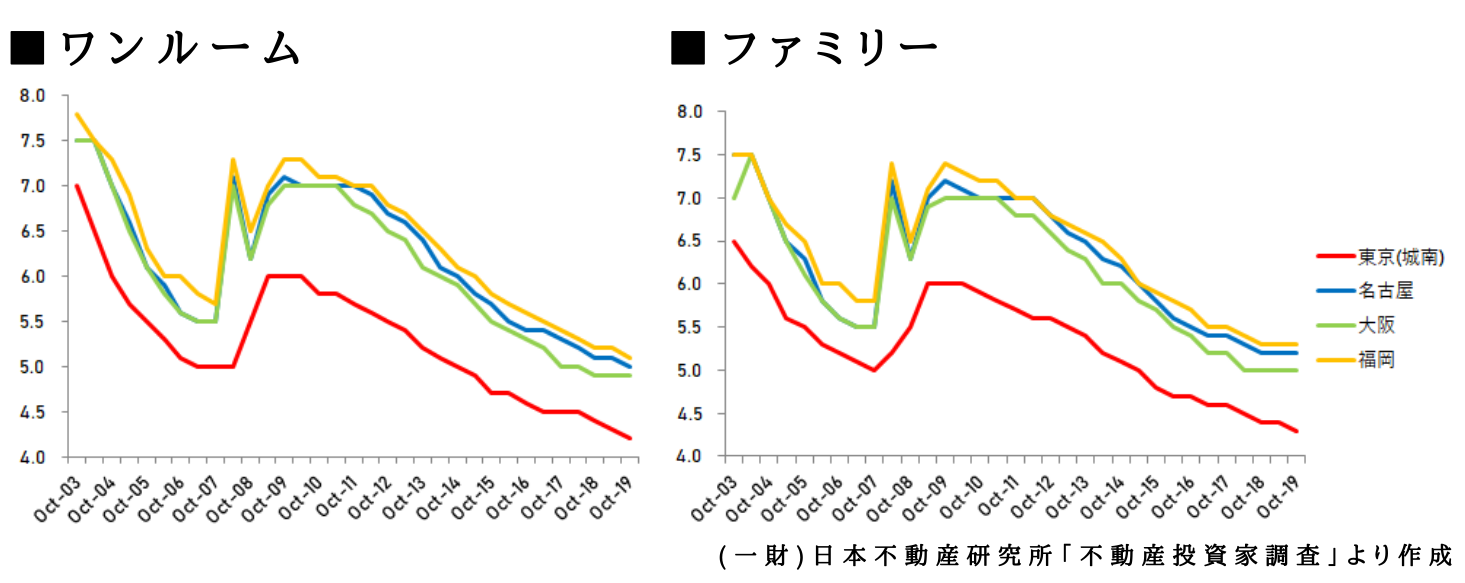

[グラフ1]は、東京、大阪、名古屋、福岡における賃貸用ワンルーム物件(区分)とファミリー用物件(区分)の期待利回りの推移を表しています(2019年10月調査データ)。

[グラフ1]

例えば、福岡の物件に投資するならばワンルーム物件で5.1%、ファミリー物件だと5.3%程度の利回りが欲しいと投資家が思っていることが分かります。一方、東京はワンルームで4.2%、ファミリーで4.3%と福岡よりも低くなっています。

これは、マーケット(投資家)は、たとえ利回りが低くても東京の物件を購入したいと思っているということであり、考え方を変えれば「東京の方がリスクが低いと思っている」とも言えます。

キャップレートの高い物件を購入し不動産投資すれば高い利回りを期待できそうですが、キャップレートが高いということはつまりリスクも高いということなのです。

期待利回り下落すると物件価格は上昇?逆算の考え方で納得!

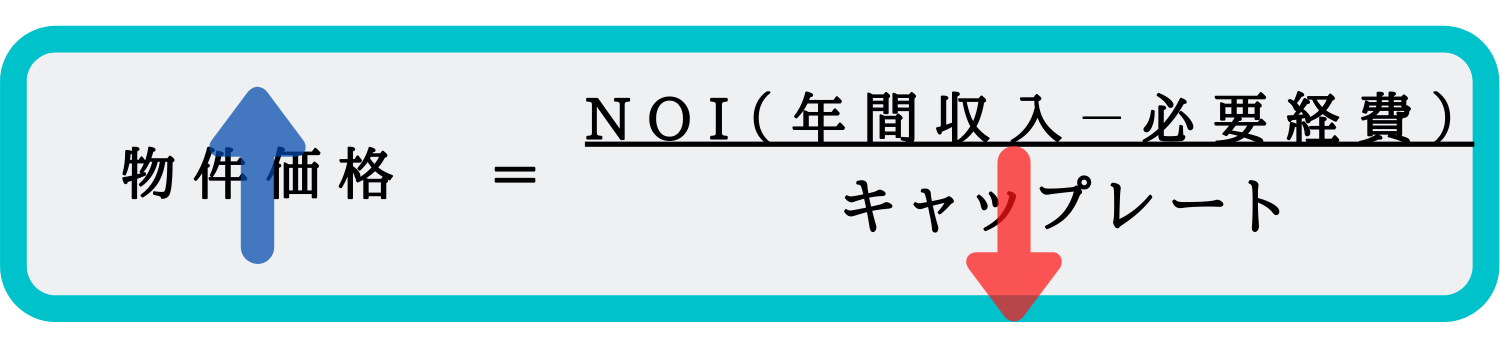

ここで、利回りの算出方法に戻ります。

利回りは、基本的には、「賃料÷購入(投資)金額」がベースとなりますよね。考え方を逆に変えると、類似物件の取引事例等からキャップレートが査定出来る場合は、以下のように物件価格を求めることが出来ます。

分母(=キャップレート)が低ければ(数値が小さければ)、その分、解である物件価格は大きくなります。つまり、このキャップレートが下がっているということは、賃料が同一とするならば、投資不動産の価格が高くても投資したい(購入したい)投資家が増えているということを示しています。

それではもう一度、[グラフ1]の期待利回りの推移を見てみましょう。

それではもう一度、[グラフ1]の期待利回りの推移を見てみましょう。

全体を見ると、リーマンショック前(2008年)はかなり低くなっていましたが、その後急反発(高くなり)し、2012年以降下がり続けていることが分かります。2015年夏以降、東京においては、キャップレートが大きく低下したミニバブル期(2005年~2007年)の最低値(つまり価格的には最高値)よりも低くなっていることが分かります。

名古屋・大阪・福岡においても、同じようになりそうな勢いです。利回りが低くても投資したい(あるいは高くても不動産を買いたい)と思っている人が増加していることをこのデータが示しています。

しかし、グラフをみると、ミニバブル期の推移とそれ以降の推移では、違いも見て取れます。それは、今回の盛り上がりは、東京の値と他の大都市の値から大きく離れて推移していることです。これは、都市間で、不動産投資における将来期待に差が出はじめているということなのでしょう。また、首都圏への区分マンション投資は、地方の富裕層の購入も多いのが現状です。

地価下落が止まりそうにない地方都市の不動産所有者が、それを手放しの資産の組み換えを行う目的で、都心の不動産を購入しているのです。さらに、成長するアジア各国の富裕層も参戦しており、こうしたことも不動産投資ブームに拍車をかけています。

期待利回りの推移を見ることで、現在の不動産投資市場の過熱感がよく分かりますね。

利回りだけで判断するのは危険!数字とシビアに向き合おう

今回は、不動産投資において重要な指標のひとつである利回りについて学びました。利回りと言っても種類は様々なので、ただ目に見える見回りだけで安易に判断してしまうのは危険ですね。高い利回りの背景には、高いリスクが潜んでいるのです。また、収益力を考える際に、考えられるものをしっかりとコストに見込み、空室率や家賃下落の可能性も考慮するようにしましょう。利回り計算を甘く見てると、将来的に想定した利回りより大きく下回ってしまうかもしれません。厳密に利回りと向き合うことが不動産投資では重要なようです。

その他の講義はこちらから

不動産投資の大学

Writer:HRI journal 編集部

Tag:#不動産投資の大学