WEB UNIVERSITY 不動産投資のキャッシュフローの深堀~計算方法と活用方法~ 2020.02.18

不動産投資では「キャッシュフローが重要」とよく耳にしませんか?今回は、不動産投資におけるキャッシュフローについての講義です。

計算方法やその活用方法、そして、キャッシュフローを増やす方法など…キャッシュフローについてより詳しくなりましょう!

\ 本日の講義内容はこちら… /

-キャッシュフロー計算書は企業の経営状況の重要な指標

-不動産投資におけるキャッシュフローとは?計算式は?

-不動産投資のキャッシュフローを実際に計算してみよう!

-プラスが出た場合のキャッシュフローの活用方法

-キャッシュフローを重視して不動産投資を行うには?

-キャッシュフローが少なくても、実は他にも利益がある?

-キャッシュフローはひとつの指標。決断時は総合的な判断を!

キャッシュフロー計算書は企業の経営状況の重要な指標

不動産投資におけるキャッシュフローが何かをお伝えする前に、通常のビジネスで使われるキャッシュフローの意味をキャッシュフロー計算書を通じて見てきます。

すべての企業は決算書を作る義務があります。決算書は、会社の経営状況を判断するための重要な書類で大きくわけて「貸借対照表」「損益計算書」「キャッシュフロー計算書」の「財務三表」と呼ばれる書類で構成されています。

「キャッシュフロー計算書」は、会計期間中の現金の流れを数値で表した書類です。主に、企業活動や財務活動によって実際に得られた収入から、外部への支出を差し引いて手元に残る資金の流れのことをいいます。

つまり、その会社にどれくらいお金があるかが分かる書類です。会計上の利益と所有する現金は必ずしも一致しません。なぜならば、商品やサービスを提供して売り上げを立てても、その代金を回収するには時間差があるからです。

さらに、商品やサービスを提供する前に、仕入れや外注費など先に手持ちの現金で支払う必要が出てくる場合もあります。そのため、損益計算書上では利益が出ていても、回収や支払のタイミングによっては赤字になっている場合もあります。

その点で、キャッシュフロー計算書は非常に重要なのです。

それでは、不動産投資におけるキャッシュフローはどういったものなのでしょうか?

不動産投資におけるキャッシュフローとは?計算式は?

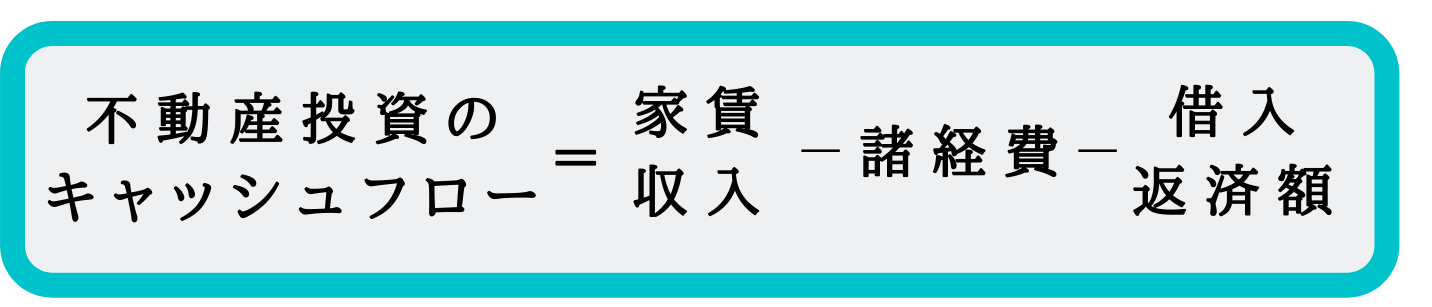

不動産投資におけるキャッシュフローも同じような考え方で、手元にどれだけお金が残るのかを把握する指標となります。計算式は一般的に以下の通りです。

これは「税引き前キャッシュフロー」といい、ここから住民税や所得税、事業税などの税金を差し引くと「税引き後キャッシュフロー」となります。税金は人によって税率が異なるので、以降は、税引き前キャッシュフローで話を進めていきたいと思います。

ちなみに、固定資産税や都市計画税は、「諸経費」の中に含まれるので注意しましょう。返済額は、ローンシミュレーターなどを使うと簡単に出てきます。金融機関などがそれぞれローンシミュレーターをインターネット上で公開しているので、使いやすいものを選んで活用しましょう。

不動産投資のキャッシュフローを実際に計算してみよう!

それでは、実際に不動産投資のキャッシュフローを計算してみましょう。

■物件情報■

-物件価格:1,500万円

-家賃:74,000円

-諸経費:13,000円

■借入情報■

-借入金額:1,490万円

-金利:2%

-借入期間:35年

-返済月額:49,358円

以上のような例ですと、毎月のキャッシュフローは、

74,000円―13,000円―49,358円=11,642円

年間でいうと、

11,642円×12か月=139,704円となります。

これはあくまでも、「満室想定」の試算となります。次に、空室率が10%だった場合を計算してみましょう。

74,000円×90%―13,000円―49,358円=4,242円(毎月)となります。キャッシュフローを重視する方は、空室率を調整していくらまでならプラスのキャッシュフローになるかと確認しておきましょう。

プラスが出た場合のキャッシュフローの活用方法

不動産投資においてキャッシュフローにプラスが出た場合、どのような活用方法があるのでしょうか?まずは、所得として他のものに活用するということです。不動産投資の目的が「副収入を得る」という方は、このパターンかもしれません。

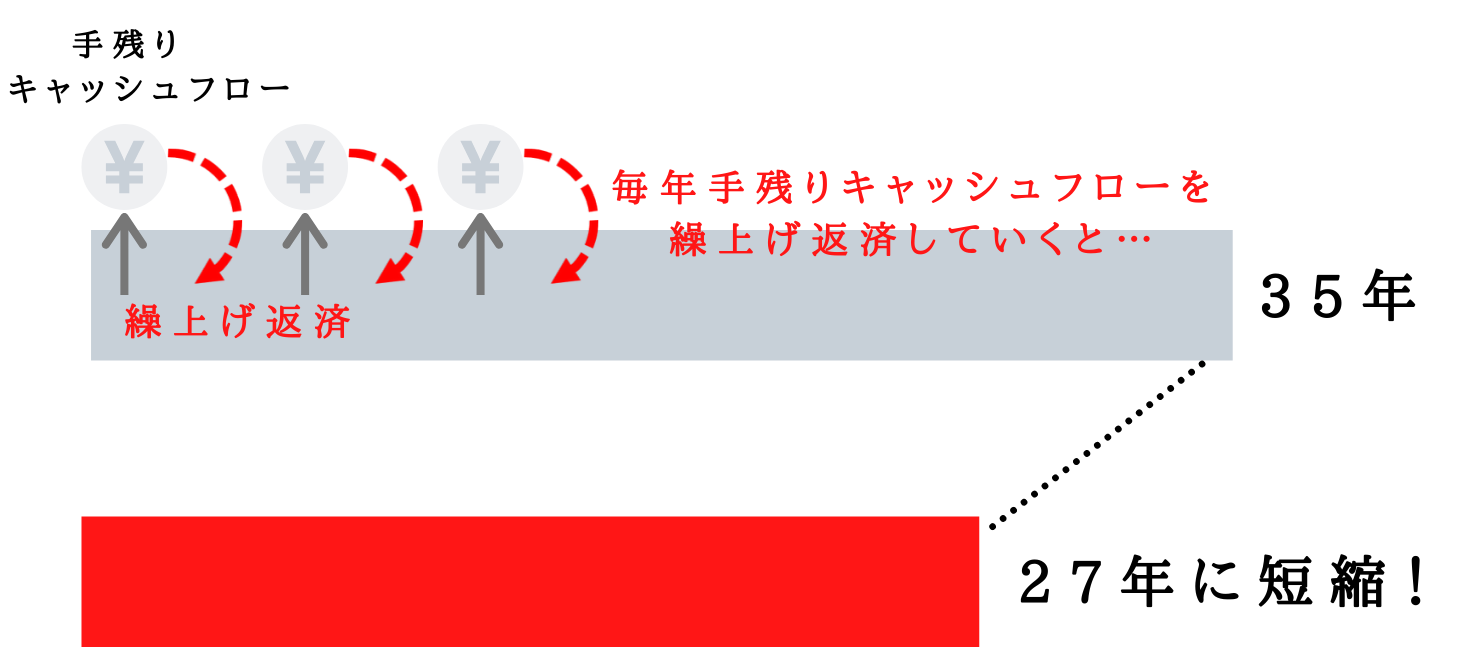

他には、手残りキャッシュフローを繰上げ返済に使うという方法もあります。それでは、この手残りキャッシュフローを繰上げ返済した場合の効果はどれくらいでしょうか?先ほどと同じ事例で計算してみましょう。

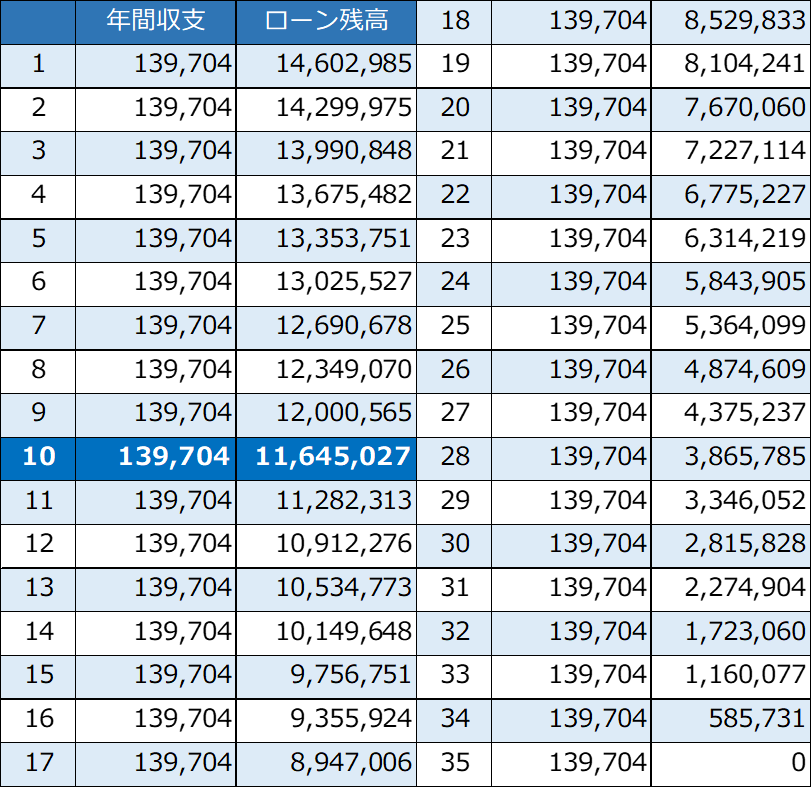

年間のキャッシュフロー139,704円を、毎年年末にまとめて繰上げ返済(期間短縮型)したとします。すると、35年だった返済期間が27年に短縮されました。繰上げ返済をすると資産形成のスピードが高まります。

ただ、繰上げ返済に手数料がかかる金融機関もありますので注意が必要です。

キャッシュフローを重視して不動産投資を行うには?

不動産投資に取り組む目的は人それぞれですが、もしキャッシュフローを重視したいのであれば、キャッシュフローを増やす方法が3つあります。

1,500万円の物件の事例を用いて、その効果をみてみましょう。借入が1,490円、金利2.0%、借入期間35年の場合は、手残りキャッシュフローは11,642円でした。

1)自己資金を増やす→借入金額を減らす

借入金額を減らせば、その分月々の返済額も減るのでキャッシュフローは増えます。自己資金を10万円から100万円にすると、キャッシュフローは14,624円になりました。ただ、この場合、レバレッジ効果(少ない資金で大きなリターンが期待できる仕組み)は低くなります。

2)出来るだけ低金利で借りる

0.1%低い1.9%で借り入れた場合は、12,404円となります。

3)借入期間を長くする

借入期間を35年から36年に1年延ばすと、キャッシュフローは12,588円となりました。借入期間でいいますと、最長45年まで設定できる金融機関もあります(一定の条件があります。)また、上限年齢が84歳完済に引き上げられたので、50歳の方でも34年のローンを組むことが出来るということです。返済期間が長くなるということは、毎月の返済額も抑えられるので、キャッシュフローを計算すると手元に残る金額が増えます。

しかし、返済総額は増えてしまいますので、その点には注意が必要ですが、手残りのキャッシュフローを繰上げ返済に充てるなどすると、もちろん返済期間も短くすることも可能です。

キャッシュフローが少なくても、実は他にも利益がある?

キャッシュフローがたとえ少なくても、実は見えない利益が発生しています。どういうことでしょうか?先ほどの1,500万円の物件の例で考えてみましょう。

返済表の借入残高に注目してみて下さい。1500万円の借入が、10年後には1165万円に減っています。ローンを返済しているので当然なのですが、この減額分は自分の資産となっているわけです。また、そもそもローンの返済原資はなんでしょうか?そうです、入居者からの家賃です。つまり、10年間で自己資金を投下せず(むしろキャッシュフローを得ながら)335万円の資産を得たことになります。

もし、10年目の時点で売却するとした場合、1500万円の物件の価値が5%下がって1425万円で買い手がついたとしても、単純計算で260万円のキャピタルゲインを得たことになります。

再三になりますが、“この期間にキャッシュフローで利益を手にしている上に”なのです。

キャッシュフローはもちろん大切ですが、不動産投資で出口戦略を見据えている方は、こういった考え方も重要視してみると物件選びの幅も広がるのではないでしょうか。

キャッシュフローはひとつの指標。決断時は総合的な判断を!

今回はキャッシュフローの計算方法や活用方法、そして、増やす方法などをお伝えしました。キャッシュフローが多いに越したことはありません。ただ、不動産投資を始める目的や目標は人それぞれなので、すべての方にキャッシュフローが最優先事項と言い切れません。また、キャッシュフローを含め、他にも「利回り(投資した資金に対して、どれくらいの利益があがってきたのかを表す数値)」や「レバレッジ効果」など考慮したい指標は沢山あります。

自分の目的と様々な指標を総合的に判断して、納得のいく不動産投資にしたいですね。

その他の講義はこちらから

不動産投資の大学

Writer:HRI journal 編集部

Tag:#不動産投資の大学